皆様こんにちは!『しゅん』です!

前回の続きで、企業の経営でも使われている手法を応用しながら、家計の見直しを実施しています!

少しでも参考になれば幸いです!

前回はバランスシートで現在の資産を把握して数年後の目標を立てましたね。

次はその実現のため1年間の収支からざっくりと目標との乖離にどれくらい差があるのかを把握するために損益計算書を作っていきます!

家計を見直す方法

さて前回の復習ですが、一般企業では『財務諸表』という言い方をしますが、下記3つの表を使って経営状況を表します:

前回はB/S(バランスシート)を作って、今の資産把握と目標の設定をしましたね。

例として『5年後に金融資産を1000万円増やす』という目標を立てました。

では今の生活のままでは5年後にいくら資産は増えているのでしょうか。

損益計算書

決算短信等でもよく見かける下記の表のことです。

「売上高」から引いたり足したりして「当期利益(純利益)」を算出していきます。

これを家計向けに書き直してみましょう!

※いろんな考え方があると思うので、我が家での一例をご紹介します

このくらいの項目であれば埋められそうですよね。

給与・賞与・副業収入

1年間の手取り・所得です。

それぞれ別建てにするとバランスも把握できてなお良しです。

副業支出

X(Twitter)で収益を得るためのプレミアム会員費用だったり、ブログの独自ドメイン取得費用などです。

固定費

通信費、住宅ローン、保険、光熱費 等、月ごとの支出額がほぼ同じ(あるいは同じにしたいもの)です。

「同じにしたい」というのが結構大事で、外食を減らして自炊にして食材費を2週間に1回の買い物で1万円まで、と固定することで食費を月2万円の固定費にできます。

(変動費にするとコントロールできないまま結局家計改善に至らない…)

我が家では日用品や食料品等、ほぼすべてのものを固定費にしています。

変動費

急な体調不良による医療費や外食費、おでかけ費(旅費や食費、施設利用費、ガソリン代や高速代)がこれに当たります。

上記のようにほぼ固定費として扱っているので、月ごとに大きく変動する項目は我が家では少なくなっています。

配当金・支払利息

株式投資による配当金や、敷地内の自動販売機の設置による収入などを我が家では「配当金」としています(不労所得。売上欄の副業は労所得としてすみ分け)。

支払利息は貸金の利息や住宅ローン、自動車ローンの利息のように「本来発生しなくて済むもの」に当たります。

ここの金額が大きい場合は早期返済や借り換えの検討が必要かもしれません。

固定資産売却損益・投資有価証券売却損益

家や土地を売ったり、株式を売った際の損益です。

一時的な所得として経常利益・損失として扱います。

不動産投資や株式投資を主業・副業として実施する場合は営業利益の項目で扱ってもよいです。

固定資産税・住民税 他

税金各種です。

売上の欄に記載した給与等がすでに税控除されている場合は住民税や所得税の記載は不要です。

固定資産税、自動車税、我が家では育休中の妻の住民税がこれに当たります。

目標を達成するために

まず手を付けるのは「固定費の維持・削減」です。

通信費や保険の見直しあたりが着手しやすいと思います。

そのうえで食費や日用品を固定費化し、無駄な出費を抑えます。

(必要以上に削り、QOLを下げるような我慢大会はダメ絶対!)

月毎のばらつきを抑える、くらいが最初の目標で問題ないです。

次に残った変動費について見直していきます。

我が家では子育てによって趣味→おでかけに摘要が変わりましたが、1歳児のおでかけはほぼ施設利用料無料なので、金額は1ケタ減りました。

(釣りとかLIVEとかお金がかかる趣味をしていたのもありますが…)

あとは健康に気を付けることですかね。

衣服や美容は人によるので、家族でしっかりと議論して納得解を出しましょう。

我が家では二人とも衣服にお金をかけず、美容費も4か月に1回の僕の縮毛矯正&2か月に1回の散髪と、おおよその回数と金額が見えているもの以上は要相談、としています。

おそらくこれだけで月数万円、我が家では+月6万円の純利益を安定的に生むことができました。

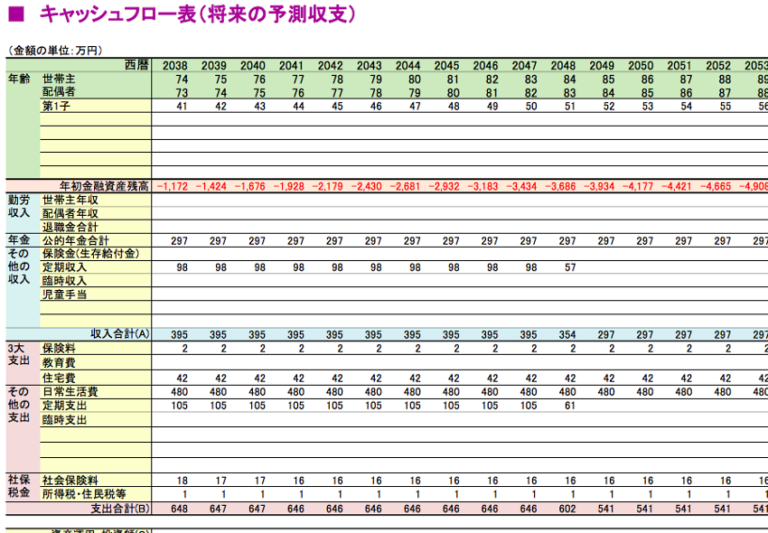

おまけ:キャッシュフロー計算書

今年度の損益計算書の内容によって昨年度のバランスシートから今年度のバランスシートの変化をとらえたものをキャッシュフロー計算書(C/S)と言います。

青色の部分(営業CF)、赤色の部分(投資CF)、緑色の部分(財務CF)に着目します。

※CF:キャッシュフローの略

営業CFがプラスなら…?金融資産(流動資産)が増えたので、良いことですね。

逆にマイナスなら収入が減った、貯蓄を切り崩して何かの支払いに充てた等、何かしらの損が発生したということになります。

投資CFがプラスなら…?固定資産が増えたので、良いことですね。

固定資産は減価償却(年々価値を失っていくので)されますが、実際のお金は増減しないので投資CFとしては考慮しません(営業CFで管理します)。

なので固定資産が増えたり減ったりしなければ、投資CFもゼロになります。

財務CFがプラスなら…?負債が増えたことになるので、悪いことですね。

逆に負債が減れば財務CFはマイナスになります。

有価証券報告書等でも見かける以下の表です。

有価証券報告書・四半期報告書 | IRライブラリ | 投資家情報 | トヨタ自動車株式会社 公式企業サイト (global.toyota)

これを家計向けに書き直してみましょう!

※いろんな考え方があると思うのですが、今回は我が家で使用している項目でサンプルをご紹介します

※上記の例は間接法で記載されたC/Sですが、今回は直接法で記載します

ここまで見てみると「損益計算書とバランスシートを作っていれば敢えて作る必要なくない?ほぼ一緒じゃない?」と思われるかもしれません。その通りです。

この三者は巡り巡って同じことを異なる視点で見ているだけなので、家計簿レベルではバランスシートと損益計算書を年度ごとに作成して過去の推移と将来の展望を見られれば十分です。

現金の流れが可視化されるので、作って活用いただくとなお良し!くらいです。

まとめ

…というように、損益計算書を作成することで目標達成のための具体的な着手ポイントが見えてくるようになります。

もっと具体的に現金の流れを把握したい!という方はキャッシュフロー計算書も併せて作ると役に立つかと思います。

ここまで来たら数年後のライフイベントも加味しながら「理想の損益計算書とバランスシート」を作ることで、次にすべきことが見えてくるでしょう!

FPさんと打ち合わせをして出てくるキャッシュフロー表は、上記損益計算書とバランスシートを年度別にシミュレーションしたものであるということもわかりますね。

ライフプラン表・家計のキャッシュフロー表 ー作り方、注意点・コツー – プレ定年専門FP三原由紀 定年後のお金の不安を解消 (ara50fp.com)

それではまた次回!よろしくお願いいたします!